Соединенные Штаты стали нацией вкладчиков. Если когда-то девизом фондовых менеджеров было «инвестируй и выйди на пенсию богачом», то теперь это «сбереги или потеряй все», - здоровая реакция на хаос, жадность и серьезный дефицит безопасности в традиционных инвестициях, включая те, что рекламируются финансовыми компаниями с Уолл-стрит. Пенсионные планы и пенсии находятся под ударом. Все боятся того, что личные сбережения могут исчезнуть за одну ночь в топке системного финансового кризиса. Атмосфера пронизана ожиданием значительного ухудшения ситуации, прежде чем дела пойдут на поправку. Настало время взять ситуацию под собственный контроль.

Золото выиграло от изменений в денежной психологии. Всемирный совет по золоту сообщает, что инвестиционный спрос на физический металл находится на исторически рекордных уровнях. Золотые индексные фонды, являющиеся одним из самых важных индикаторов спроса на физическое золото, продолжают показывать великолепный рост по всему миру. Спрос на золотые монеты, как мы уже писали в данном письме в прошлом месяце, также находится на рекордных уровнях. Американцы откладывают на черный день и все чаще делают золото частью своих сбережений в качестве страховки от падающей доходности и общих системных рисков.

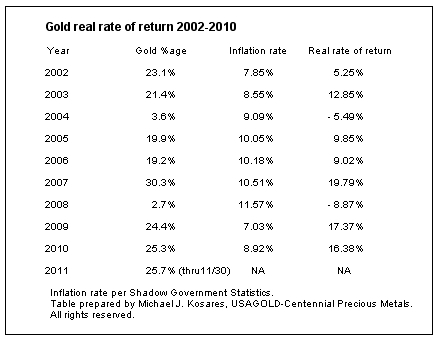

За последние десять лет, как показано в таблице ниже, инвестиции в золото дали великолепную доходность. При составлении таблицы я попытался избежать перекосов и не делать цифры лучше, чем это необходимо для подтверждения моих доводов. Я не раздувал доходность, переходя от минимумов к максимумам в каждом конкретном году, или даже базируясь на средней цене, - оба эти метода показали бы гораздо большую доходность, - а просто использовал цены календарного года. Золото дало доходность от 19% и выше в восемь из последних десяти лет. Это заставит зевнуть тех, кто постоянно ругает его предполагаемую волатильность, но вселит уверенность в тех, кто купил его для страховки от катастрофического поворота событий в глобальной экономике. Те, кто купил золото в любое время в течение последнего десятилетия и держал его в течение, по крайней мере, трех лет, получил солидную доходность на свои вложения.

Более того реальный уровень доходности, показанный в последней колонке, то есть доходность минус инфляция, остается предметом мечтаний портфельных управляющих. Даже если принять во внимание два неудачных года (2004 и 2008), средний уровень доходности за девять лет равнялся звездным 8,5%. Если бы я хотел назвать результаты золота за последнюю декаду лишь одним словом, то я бы использовал слово «стойкие». На ум также приходит слово «неизменные». Эти слова ласкают слух тех, кто желает сохранить свои потом заработанные сбережения.

Колонки слева направо: рост цены на золото в % за год, инфляция в %, уровень доходности с поправкой на инфляцию в %.

Реальные проценты доходности в таблице были рассчитаны с использованием инфляционных показателей Shadow Government Statistics (SGS). Методология расчетов SGS, по моему мнению, дает более надежное, хотя и значительное более высокое значение инфляции, чем используемое Министерством труда США (BLS). В результате данные SGS показывают нам более аккуратную картину реального уровня доходности. Если бы мы использовали данные BLS, то реальный уровень доходности был бы значительно выше. SGS использует статистический формат измерения инфляции, который использовался государством в 1980 году, то есть до того как Министерство труда стало использовать «гедонистические» поправки. Многие экономисты считают, что современная версия индекса потребительских цен преуменьшает истинные масштабы инфляции.

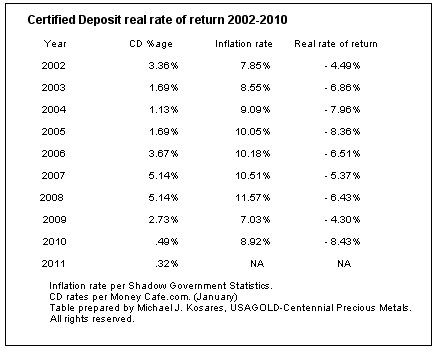

Одна из проблем, часто не учитываемая в сберегательных планах, - это долгосрочное влияние потери покупательной способности валют. Вместо того чтобы рассматривать реальный уровень доходности золота в изоляции, следует принять во внимание реальную ставку доходности по долларовым сбережениям, вновь используя инфляционные расчеты SGS.

Колонки слева направо: ставка по типовым банковским вкладам в % за год, инфляция в %, уровень доходности с поправкой на инфляцию в %.

Как видно в правой колонке доходность банковских вкладов и, как следствие, большинства «купонных» инвестиций, находится глубоко в отрицательной зоне, если принять в расчет инфляцию. Уверяю вас в том, что, несмотря на все вышесказанное, целью этого материала не является побуждение вас к снятию всех денег с ваших банковских счетов. Скорее, его цель в том, чтобы подчеркнуть важность диверсификации вашего сберегательного плана с целью противостояния последствиям порчи валюты.

За десятилетний период ситуация изменилась к худшему. В 2002 году реальный уровень доходности равнялся -4,49%. В 2010 году темп снижения равнялся -8,43%, что стало самым высоким показателем за последние десять лет. Не похоже, что 2011 год закончиться на более счастливой ноте. Разницу между тем, что было потеряно на долларовых счетах и тем, что можно было заработать с помощью простой диверсификации в золото также следует принять во внимание. В 2010 году вклад в $10,000 был бы оценен в $9,157 с поправкой на инфляцию. Те же $10,000 в золоте бы были оценены в $11,638 с поправкой на инфляцию. То есть мы получаем разницу в $2,500 или более чем 27%!

Тот факт, что инфляция – это явная и неоспоримая реальность, действительно влияющая на ценность денег хранящихся в банке, заставляет нас действовать. Одно часто используемое средство, - это искать более высокой доходности в инвестициях, связанных с повышенным риском, то есть подход Джона Корзайна (Jon Corzine). Мы все знаем, чем это закончилось для Корзайна и MF Global. Перспектива высокой доходности всегда сопровождается потенциальным риском убытков, а это полная противоположность тому, чего мы ожидаем от наших сбережений. В конце концов, лучшим подходом является самый старый, - дошедший до нас через века. Это самый прямой, простой и понятный подход и на протяжении последних десяти лет он был самым надежным. Самый лучший способ – сберегать в золоте.